家庭申请个人住房贷款 利息支出基本不受影响

2019-08-26 粤港澳大湾区城市群网YGA.CN

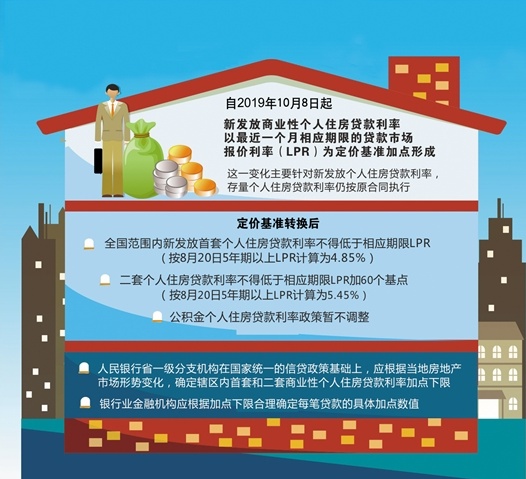

8月25日,中国人民银行就新发放商业性个人住房贷款利率有关事宜进行公告称,自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成。其中,首套个人住房贷款利率不得低于相应期限LPR,二套个人住房贷款利率不得低于相应期限LPR加60个基点。住房贷款利率调整后对于普通居民贷款有何影响?对此,人民银行的相关负责人表示,与改革前相比,居民家庭申请个人住房贷款,利息支出基本不受影响。

首套房贷利率不得低于相应期限LPR

央行公告显示,自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成,加点数值应符合全国和当地住房信贷政策要求,体现贷款风险状况,合同期限内固定不变。

“此次调整的最重要的变化,是个人住房贷款定价基准的变化”,新网银行首席研究员、国家金融与发展实验室特聘研究员董希淼在接受羊城晚报记者采访时表示,在这次调整之前,个人住房贷款的定价基准是贷款基准利率,即按基准利率上浮或者下浮多少,来确定个人住房贷款利率。调整之后,个人住房贷款的定价基准是贷款市场报价利率(LPR),即在LPR的基础上加点,根据LPR来确定个人住房贷款的利率。

改革后个人住房贷款利率如何定价?对此,人民银行有关负责人表示,改革后,新发放商业性个人住房贷款利率以最近一个月相应期限的LPR为定价基准加点形成。每笔贷款具体的加点数值由贷款银行按照全国和当地住房信贷政策要求,综合贷款风险状况,在发放贷款时与借款人协商约定。加点数值一旦确定,整个合同期限内都固定不变。

据介绍,定价基准转换后,全国范围内新发放首套个人住房贷款利率不得低于相应期限LPR(按8月20日5年期以上LPR为4.85%);二套个人住房贷款利率不得低于相应期限LPR加60个基点(按8月20日5年期以上LPR计算为5.45%),与当前我国个人住房贷款实际最低利率水平基本相当。

居民家庭利息支出基本不受影响

公告显示,借款人申请商业性个人住房贷款时,可与银行业金融机构协商约定利率重定价周期,重定价周期最短为1年。利率重定价日,定价基准调整为最近一个月相应期限的贷款市场报价利率。利率重定价周期及调整方式应在贷款合同中明确。

什么是利率重定价?对此,人民银行有关负责人解释,利率重定价是指贷款银行按合同约定的计算方式,根据定价基准的变化确定形成新的贷款利率水平。

公告明确个人住房贷款利率重定价周期可由双方协商约定,最短为1年,最长为合同期限。借款人和贷款银行可根据自身利率风险承担和管理能力进行选择。每次利率重新定价时,定价基准调整为最近一个月相应期限的LPR。

此次房贷利率的调整对于居民家庭有什么影响?“与改革前相比,居民家庭申请个人住房贷款,利息支出基本不受影响”,人民银行有关负责人表示,公告主要针对新发放个人住房贷款利率,存量个人住房贷款利率仍按原合同执行,即2019年10月8日前,已发放的商业性个人住房贷款和已签订合同但未发放的商业性个人住房贷款,仍按原合同约定执行。

同时,人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地LPR加点下限。此外,公积金个人住房贷款利率政策暂不调整。

落实好“房子是用来住不是用来炒的”

为何此时调整房贷利率?人民银行的有关负责人表示,个人住房贷款利率是贷款利率体系的组成部分,在改革完善贷款市场报价利率(LPR)形成机制过程中,个人住房贷款定价基准也需从贷款基准利率转换为LPR,以更好地发挥市场作用。此前的8月17日,人民银行宣布,为深化利率市场化改革,提高利率传导效率,推动降低实体经济融资成本,决定改革完善贷款市场报价利率(LPR)形成机制。

“个人住房贷款利率也是房地产市场长效管理机制和区域差别化住房信贷政策的重要内容”,上述人民银行有关负责人表示,为落实好“房子是用来住的,不是用来炒的”定位和房地产市场长效管理机制,确保定价基准平稳有序转换,保持个人住房贷款利率水平基本稳定,维护借贷双方合法权益,人民银行发布公告以明确个人住房贷款利率调整相关事项。

公告同时强调,银行业金融机构应切实做好政策宣传、解释和咨询服务,依法合规保障借款人合同权利和消费者权益,严禁提供个人住房贷款“转按揭”“加按揭”服务,确保相关工作平稳有序进行。

简单算笔账 新政搞清楚

此次调整个人住房贷款利率,具体情况可以通过简单地算笔账来看一看:现在二套房利率一般是指导利率的1.1倍数,央行此次要求4.85%+60BP大致为5.45%,正好和此前1.1倍5.4%相当略高。首套房利率最低4.85%,和当前利率水平比不同城市影响不一样,对于允许下浮的城市而言,和当前9折利率比,实际有所提升,因为新的政策不允许首套房利率在LPR基础上下浮。

制图:温亮

今后房贷利率是升是降?

业内人士回应将更市场化

在人民银行的解释中,定价基准转换后,全国范围内新发放首套个人住房贷款利率不得低于相应期限LPR(按8月20日5年期以上LPR为4.85%);二套个人住房贷款利率不得低于相应期限LPR加60个基点(按8月20日5年期以上LPR计算为5.45%)。

有市民提出疑问,首套房贷最低4.85%的要求,比当前一些城市首套房贷不得低于基准1.1倍的标准即5.39%的贷款利率要低,未来到底房贷利率是升还是降?对此,无论是地产分析人士还是金融人士均表示,央行调整房贷利率除了强调“房住不炒”的定位外,也旨在推进利率市场化。

“这是全国统一的最低要求”,新网银行首席研究员、国家金融与发展实验室特聘研究员董希淼表示,从公告来看,央行省级分支机构将按照“因城施策”原则,根据当地房地产市场形势变化,确定各地首套和二套个人住房贷款利率加点下限,预计多数地区个人住房贷款的实际利率将会有所上升。

中原地产首席分析师张大伟则表示,按照现在国内大部分城市针对首套房贷款的认定标准,首套房贷款的肯定都是没有贷款过的刚需,预计未来政策应该针对这部分群体有定向的平稳利率。

房产 房贷

房产 房贷